作者:Calliope

最近整个资本圈如果不提元宇宙,不提NFT,就瞬间“不配”了,二级市场上各路连自己的游戏都还没做明白的公司也全被这股妖风吹上了天。

今年3月份第一个直接给自己盖上“元宇宙”概念的游戏Roblox上市,上市后市值达300亿美元,尽管有人评价“怎么玩也就是一个更开放的沙盒游戏”。恰好那个时候我们我们在调研的一个项目,因为和Roblox有一定相似度,立刻马上就找到了自己的赛道定位,估值谈判都更有底气了,

根据华西证券研报,元宇宙一定包含底层架构,如区块链、NFT;后端基建,如5G、GPU、云化、AI+;前端设备,如AR/VR、智能可穿戴;场景内容,如游戏、智慧医疗、工业设计、智慧教育等四部分。

元宇宙究竟会否以《头号玩家》(一直认为从科幻电影里找投资机会是个很不错的方式)这样的形态被展示不做讨论。一个相对共识的必要元素就是一台可以链接虚拟世界和现实世界的设备(不一定是VR,也可能是脑机之类的),这个设备会作为元宇宙的入口存在,类似于PC之于互联网。

因此,当知道歌尔决定以数十亿的高溢价出售pico给字节时,不意外字节的大手笔,好奇的是5 or 10年后,究竟是歌尔会后悔这次的决定使其错过了一个时代还是字节会像google一样125亿美元收购了摩托罗拉又29亿美元卖了。更好奇的是这笔收购案会不会充当了一次吹哨人的角色。

VR:facebook的至高战略

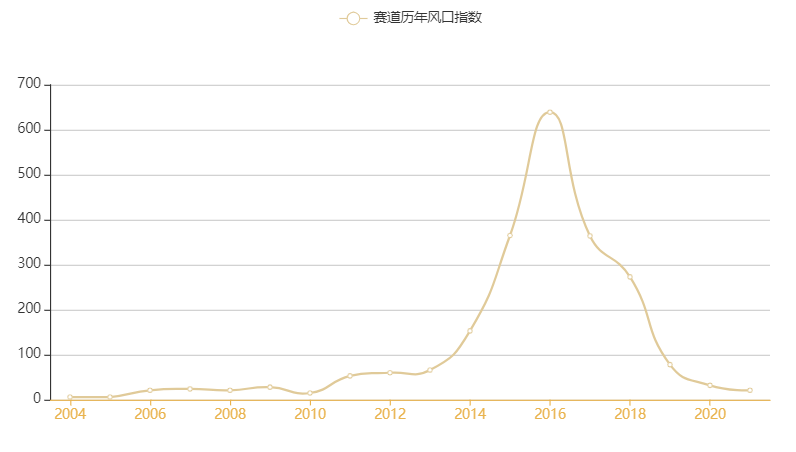

(数据来自 新财数据)

15、16年是VR第一波的高光年,创业获投项目超500起,至少50家上市公司设立VR基金,同时出现了大量以VR内容制作为核心的企业。根据相关创业风口数据显示,VRAR相关的投资在2016年拔地而起随后又断崖下滑。那个阶段国内下场的公司主要是视频平台类企业,牵头的如暴风影音和乐视(目前证明是失败的)。仅有内容和下游想象力是不够的,VR以及AR类设备的普及首先受限于技术,光学、显示、带宽等技术门槛所带来的体验感失衡,消费者并不买单。

随后19年的时候我们调研过一个VR上游模组光波导的项目,在那个时间节点里VRAR整个赛道仍处于特别难产阶段,尽管上游光学模组和显示技术有了一定突破,但仍成本过高无法量产。

时间到了今天如果不是PICO突然被高溢价收购,近三年国内VRAR赛道已经处于半被遗忘的阶段。

那VR现在可以了么?

(数据来自 华西证券)

从市场表现来看,全球范围内VR厂商市场份额和业绩波动极大,2021年基本是Oculus一家独大的状态,索尼、HTC几乎退出战场,PICO表现稳定。可以说,VR之所以能再一次高光是靠facebook一己之力促成的。

从战略上来说,facebook一直对标的是苹果,押注下一个硬件入口是整个公司层面的战略:一方面Oculus的VR技术有所突破优先推出新产品,硬件分辨率上勉强达到4K的入门门槛,眼球跟踪和感知交互技术也有一定突破,一定程度上解决了一带眼镜就晕的重大bug。另一个重要的方面就是除收购Oculus之外,facebook一直在不计成本的购买VR内容公司,从游戏到社交到平台,不断丰富VR的下游应用场景。

相比于索尼、htc等,facebook对于VR无疑是最有执念的,VR生态之于它并不是“maybe”而是“must”,也正是由于这种执念使其脱颖而出。

但从技术发展上来看,VRAR设备主要涉及光学元器件、渲染处理、感知交互、网络传输和内容制造等几部分,其中网络传输在5G覆盖之后已基本满足,内容制作创业公司最多,入局门槛相对较低爆发节奏会跟随硬件产品成熟度。整个产业链已具备一定的量产基础,但最核心的光学元器件和感知交互技术刚刚处于勉强及格阶段。现阶段的无论是Oculus还是pico,目前的成绩均不能为未来打包票,坚定不移的战略、持续的研发投入和逐渐丰富的应用场景才能走向未来C端战场的top1。

PICO:国内VR创业的冲锋号角

回到PICO,PICO(小鸟看看)是一家成立于2015年的VR软硬件公司,产品已经卖出了约50万台,占据了国内 VR 市场 57.8% 的份额,2020年超过华为、爱奇艺、小米等大厂,年度排名第一,是目前国内VR设备中最被寄予厚望或者说最坚持的企业,同期的明星项目要么转型企业服务要么消失基本已退出竞争场。

根据 IDC 最新数据,2021Q2全球VR头显出货量同比增长52.4%,所有产品形态中VR一体机出货量最大,本季度市场份额为 82.7%,其增速同样高于行业整体。Pico 2021Q1 Pico 硬件销量以41%的市场份额位居中国VR市场份额第一,全球市场份额为 8.9%,位列第三。推出的软件内容包括 Pico VR 助手、Pico 飞屏助手、Pico Store 等。

1. 歌尔设立PICO

PICO创始人是在歌尔工作了近十年,2015年歌尔开始提出品牌化战略,随之pico成立,从股权结构可以看出pico的实控人也是歌尔的实控人姜家,持股超过50%。对于歌尔来说,pico是向下游转型探索过程中相对成功的一环。

2. 字节收购PICO

字节收购pico是国内第一个大厂正式下场VR,上一笔大额收购案是40亿美元收购3A游戏公司沐瞳科技,同时字节投资的代码星球已上线元宇宙游戏。对于字节来说,pico是其向上由内容生态至硬件配套的探索,为其现有产品找到下一个战场。

歌尔:出售pico是笔生意,更是一个保守战略

在看到歌尔卖掉pico时,个人是有一些诧异的。因为pico明显是歌尔向下游消费战略布局中很成功的一环,且已经开始熬过寒冬,刚刚进入市场预热期。但在看完歌尔整个战略布局后,又觉得这个决定很符合。

2008年歌尔股份上市,先是全球最大的声学代工厂,然后是全球最大的 VR 设备代工厂。声学部分是苹果airpod最大的代工厂,VR这个板块中同时是Oculus、索尼、pico等头部VR设备元器件供应商和代工厂。

根据歌尔股份年报,可以看到:歌尔股份的营收从2018年以来有明显爆发,但是随着营收的不断扩大,毛利率在不断下滑。

2013:已经是苹果的在国内的第一大供应商,技术研发实力强劲,申请专利861件,同比增长61.53%和96.7%。市场策略是大客户策略,但对于前五大客户的销售依赖有所降低,但占比仍达50%以上。

2014:80%的营收来自海外市场,收购丹麦著名音响品牌丹拿,首次提出不断加强市场调研增强新市场开发力度的策略

2015:对于核心竞争力的描述首次出现变化,不再是以国际一流的大客户资源为主。同时提出了开展品牌化和国际化转型, 投资Mobvoi Inc(出门问问) 12.5%的股权:产品包括智能手表Ticwatch、车载智能后视镜问问魔镜Ticmirro等C端产品,同年也是pico成立的年份。

2016年:营收增长超过40%。电声器件占比56%,电子配件占比40%,电子配件的占比明显升高,营收增长贡献明显,但电子配件毛利表现差于声学器件。参投高平电子,高平电子主攻超小型显示器件、语音芯片等,拟共同开发面向消费移动领域的增强现实(AR)和虚拟现实(VR)的产品。

2017年:重点提出“通过过一系列措施,逐渐放弃技术含量低、附加值低的OEM业务, 转而主要为企业客户提供ODM、JDM服务,紧跟业内领先客户的战略方向,着重发展以人工智能为核心的虚拟/增强现实、 智能穿戴、智能音频、机器人等战略新兴产业”,设立了以机器人和无人机为主要方向的歌尔机器人,但主要策略仍是强化以顾客满意为导向OEM画风。

2018年:将主营业务重新划分为精密零组件业务、智能声学整机业务和智能硬件业务,其中智能声学整机和智能硬件主要通过“ODM”或“JDM”的方式完成,声学整机业务营收占比超过28%。

2019年:2019年歌尔的业绩有了大幅增长,主要增长来自智能声学整机。主要受益于全球TWS耳机需求量暴增,智能声学整机的业绩增长。

2020年:业绩再一次大幅增长,营收增长达64%,净利润增长达122%,其中智能硬件增长贡献最高。2020年疫情爆发,手机业务整体低迷的过程中,歌尔将VR设备作为第二增长路线的战略得到了明显回报。也是这一年小鸟看看首次出现在歌尔股份的年报中,与歌尔股份为同一实控人关系。

几个代工厂通用的特点:

(1) 极度依赖大客户,前五大客户常年营收占比近70%。

(2) 专利技术、研发投入等主要体现在生产制造水平的提高。

(3) 营收生产规模大,但是作为上游模组产品毛利低。

这三点组成最重要的一点结论是:目前的业绩增长是因为大客户做的好,只要大客户出货稳定就能保持业绩,但随时面临被替代的转型压力。

在pico这件事上,尽管pico极度符合歌尔股份未来向下游转型的目标,但从现在这个时间节点来看:

(1) 集团战略:一方面,十年来,歌尔主营收是来源于大客户,战略方向从没有一年偏离大客户,常年维持在60%以上,且近两年还处在爆发增长期。尤其,歌尔作为Oculus的最大供应商,同时运营pico存在一定的同业竞对问题。另一方面,对于下游的转型探索在整个集团层面仍是相对弱的一环,且歌尔的下游转型探索不仅有小鸟看看,还有小鸟听听,耳机出货量表现也不俗。

(2) 技术储备:尽管最近元宇宙炒的很火,似乎VR明天就能替代手机,但如最开始所说,技术上仍没有到上游供应链已经完事具备,进入品牌厮杀的阶段,无论是oculus还是pico目前的出货量和市占率均代表不了什么。另外,pico在技术实力上也还相对欠缺。

(3)价格优势:歌尔最初应该并没有卖的计划,基本可以看出是经过了多次博弈,不断的加码才有了目前的报价。现在报道的最高价已达90亿,已经远高于pico现阶段所能给歌尔带来的收入增幅甚至远高于一级市场同赛道估值。

对于歌尔来说压pico会是长期对赌,出售pico则更像是算一笔账:pico未来5/10年直接业绩增长是否压的过【90亿+大客户流程+pico代工收入】。同时对于pico的出售也并不能等同于转型战略的叫停,只能说选择了更保守的策略,歌尔这次的选择也是预料之中。

关于上游模组厂商向下游延伸

以及下游“内容”向上整合“硬件”的战略思考

从开始了解到这个收购案,我一直在想5到10年后,歌尔或者字节中的某一方会不会后悔今天的决定。那些二级市场上苦苦寻找第二增长曲线的产业龙头来说,买和卖都是都对企业家战略的考量。不同的战略路径代表着每一个企业家对于企业、市场、未来的不同判断。

1. 自上而下:上游厂商纵向延伸至消费需求

我们说对于歌尔出售pico:,一面是豪赌,一面是绝对可见的收益。pico给了歌尔上赌桌的机会,但歌尔选择了放弃。我们可以看到所有上游模组类企业都是在悬崖边行走,成也大客户,败也大客户。歌尔的第一阶段增长是横向延伸,从声学模组扩展至光学模组,且是成功的,但依然没有摆脱代工厂的产业链身份。那第二阶段呢,歌尔尽管一直试图做一些副线转型的尝试,但始终没有把这条线上升到战略高度。

苹果的崛起带起了一系列“果链”公司,根据相关数据,苹果概念股数量已经超过100家,涵盖了苹果消费电子的大部分制造环节,可以说铁打的苹果,流水的代工厂。每年苹果的发布会也是国内相关企业股价的大考时间,是供应商则涨不是则跌。特别典型的案例就是作为上游摄像头龙头制造企业的欧菲光,2017年拿到苹果大订单时股价一年四倍,而2021年失去苹果的欧菲光市值又缩了3倍。在这个过程中,“欧菲光”等始终处于被选择的位置。但直到被抛弃之前,欧菲光们都始终站在营收簿上数钱。在营收利润稳定时,有多少企业主能够主动牵手变化,像facebook那样整个公司战略层面的重视,而非浅尝辄止。

再往前翻,HTC当年算是一个很成功的转型(尽管后来又急转直下了)。1997年成立的HTC最初也是纯粹的代工厂,惠普、戴尔和Palm均是其代工的客户,中间也经历过ODM,JDM等过程。直到2007年发布第一款自主品牌手机,一度是市场保有量最高的WM手机。随后又迅速踩上安卓系统爆发的时机,在智能手机发中处于第一梯队。2008年至2011年,HTC年出货量与手机市占率飞速增长,成为全球第三大智能手机厂商。不说后面在产品布局上的大问题导致的失败,仅那几年的成功已经代表是从上下模组厂商成功转型为下游品牌商的典型案例。

2. 自下而上:下游业务倒推上游硬件供应

无论是facebook收购oculus还是字节收购pico,门槛是卡在技术环节,但发展轨迹是应用及内容先行,倒推上游。按照之前的技术驱动路径,先有了电脑才有操作系统,先有了手机才有了应用商店,每一代产品都对应着完全不同的软硬件供应商,而到了“元宇宙”似乎是大家已经把未来想好然后一块块的拼积木。

这又为产业发展提供了一条新思路,如果按这个思路,字节还需要进一步完善芯片和系统的布局。

无论字节还是歌尔,

都不会成为元宇宙真正的颠覆者

对于二级市场上的龙头企业来说买和卖都是一场战略考量,在颠覆性的产业大迭代过程中,这个战略决定就会很大程度上决定在下一阶段中是否还能维持地位,也必然会伴随一些巨无霸的退场。因为对于巨无霸企业来说,可选的战略太多,他们会做大量的模型预估、未来测算来做出决策,每一个战略都要兼顾进攻和防守;进一步即使做了一定的战略布局,也很难脱开自身的业务基因。他们更擅长做的是10到10000的事,对于新兴产业会天然的接受较慢,比如二级市场中开始热炒的概念往往已经在一级市场里热闹了很多年,而每一个产业链里无论龙头的垄断地位有多强大也依然阻止不了创业公司层出不穷。PICO的存在对于字节是为了给自己的内容业务找出口,对于歌尔是为了给代工业务找下游,至于这个方法是不是VR并不重要是不是元宇宙更不重要,这种天然的基因属性就决定了他们都不会成为真正的颠覆者。

最后就又要回到我们做一二级市场连连看的初衷,字节和pico收购案之后,VR类初创公司注册量暴增。字节和歌尔最终会不会成功反而不重要,但他们做了国内第二次VR产业发展的吹哨者,我们认为真正的颠覆者大概率会出现在那些没有太多战略布局的创业公司中,多数爆发式增长的故事也印证了这一点。